みなさん、こんにちは!@かっぱです。

このブログでは、株式投資を中心に資産形成にまつわるお金の話を発信しています。

2月末から3月中旬にかけて、株式市場は大暴落を記録しました。

新型コロナウイルスの世界的な感染拡大に端を発したこの暴落は、コロナショックとも呼ばれています。

そんな大暴落が嘘のように3月19日の底値以降、株価は急騰を続けています。

この株価の急回復の波に乗れた投資家と乗れなかった投資家のパフォーマンスには雲泥の差がありそうです。

この相場の波に乗るために何が必要だったのか、振り返ります。

- より堅実な分散投資

- 暴落初動における損切り

- 適切な銘柄分析に基づく自信

コンテンツ一覧

コロナショックで買えなかった投資家の末路

コロナショックで急落した相場がみるみるうちに回復しました。

日経平均は底値から実に40%の成長を遂げました。

皆さんはこの大相場の波に乗れたでしょうか?

僕はうまく乗れませんでした。

このバブル下においても、せいぜい含み損が消失しつつあるか、依然として含み損を抱えたままという成績です。

それでは波に乗れなかった原因について振り返ります。

より堅実な分散投資が必要だった?

ポートフォリオ全体を見直すと、一つの銘柄に極端にウェイトを振ったポートフォリオでした。

このコロナショック後の株価の回復具合を確認すると、戻りの良い銘柄と戻りの悪い銘柄に分かれると感じています。

特にコロナの感染拡大の影響を受けにくく、かつ増収増益を続けているグロース株では、コロナショックによる株価の下落はほぼ全戻しし、銘柄によってはその後も続伸している銘柄があります。

一方で僕の組み入れている銘柄の多くが高配当銘柄であり、既に企業の成長は成熟している銘柄ばかりです。

このような銘柄では株価の回復が鈍い銘柄が多く感じます。

セクターや銘柄の種類(グロース、バリュー株といった意味で)を分散しておけば、コロナショック後のバブルの波の恩恵を強く受けられたのでは無いかと思います。

- 銘柄を分散する必要がある

- 高配当株だけで構成したポートフォリオの回復は遅い

- セクターや銘柄の癖を把握し分散を意識する

暴落初動における損切り

暴落初動における損切りも大切だったと思います。

株価下落の要因が明確(コロナの感染拡大)であり、今後の見通しも悪い(感染は広がり続ける見通し、経済活動が制限される見通し)ということも分かっていました。

このようなセンチメントでは、株価の下落が下落を生むことも想定できたかもしれません。

連日のように米国市場で『サーキットブレーカー』が発動されていたことも異常事態でありました。

暴落の初動で損切りしていれば、多少の損失が出たとしても大きな損失は回避できました。

4月以降に底値が固まったと感じてから、再度投資を再開しても十分にその損失は補填できたのでは無いかと思います。

この損切りに踏み切れなかった要因は、私のポジションの多くが『長期投資』を前提にしたことにあります。

特に『NISA口座』に保有している銘柄については、5年間は保有を前提にしていました。

NISA口座では『損益通算』ができないことから、損切りには向かない口座だと思っています。

上述の通り、高配当銘柄の株価の戻りは軟調なものが多いので、NISA口座で膨らんだ含み損の回復は比較的遅いと感じています。

長期視点という意味で積み立てるなら『つみたてNISA口座』の方が良いなと感じている今日この頃です。

- 暴落初期での損切りが重要

- ポジションの取り方によっては損切りを難しくする

- 損切りをしても株価下落が落ち着いてから十分に利益を得られる

適切な銘柄分析に基づく自信

今回のコロナショックに限った話ではなりませんが、しっかりと銘柄分析をして自分の投資方針に確固たる自信を持つことが何よりも大事です。

市場のセンチメントに流され売買を繰り返せば、市場心理と連動した取引しかできないので、先回りして売買することができません。

株式投資で利益を出すためには、先回り先回りで判断をする必要があります。

もし自分の保有している銘柄が、その銘柄の価値以上に売り込まれているのであれば、いくらコロナショックであろうが『買い増しするチャンス』と考えることができたはずです。

チャンスと判断して急落の相場で買い向かうことができた投資家であれば、このバブルの利益を十分に享受しているはずです。

銘柄分析に基づいて、自分の尺度で銘柄の価値を判断できるように、引き続き精進したいものです。

- 銘柄分析に基づく自信があれば買い増しでポジションを取れる

- 買い増しができれば底値からの利益を享受できる

- 銘柄分析を通し自分の投資方針似合った銘柄を保有する

波に乗れたポジションから学んだこと

一部のポジションではコロナバブルの恩恵を受けることができています。

『ネオモバ』と『S&P500連動のインデックス投資』の二つです。

両者とも非常に少額ですが、含み益が発生しています。

このポジションから学んだことは以下のとおりです。

ネオモバ

ネオモバはコロナショックの底値圏である4月から開始しました。

含み益をもたらした要因はこの『投資開始のタイミング』にあります。

市場全体の株価が右肩上がりの成長を示しているので当然ですね。

ここから学んだことは、『極端に下落した株はコツコツと拾うべき』ということ。

特に下落の要因が『個別銘柄の業績』などではなく、市場全体のセンチメントに依存している場合はチャンスがあると考えるべきなのかもしれません。

自分のリスク許容度を勘案し『単元株を拾う全力投球は不安』という場合でも、ネオモバ のような『端株をコツことと集める』という投資なら実践できそうです。

- 底値からコツコツ拾ったことで利益が発生

- 単元が買えないなら端株で分散する

- 暴落をチャンスと思えるか、思なくてもコツコツ拾うシステムがあればOK

S&P500連動のインデックス投資

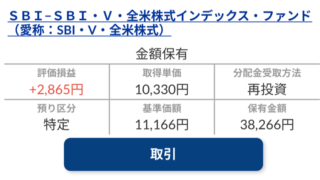

昨年よりSBIバンガードS&P500の投資信託を開始しました。

毎日購入としており、日々積み上げております。

この投資信託もコロナショックで大きく評価額が毀損しました。

一時マイナス30%ほどとなり、大きな含み損を抱えることとなりました。

その後もコツコツと買い付けを継続し、現在はプラス5%まで回復しています。

この商品はすぐに売却する予定もなく、ほぼ放置気味に積み立てをしていたので何のストレスもなく含み益を発生するまでに回復しました。

- 気絶投資法が最強だと思われる

- コツコツの積み上げは強い

- ストレスを感じない投資法は楽

さいごに

今回はコロナショックで買えなかった投資家の末路とそこで思うことについてまとめました。

改めて『自分の投資軸』を明確にし、その信念を信じて継続することが投資では重要なのだと痛感させられました。

どんな暴落にも動じない『堅牢なポートフォリオ』を構築することと、暴落時のセンチメントに流されない投資指針を持つことが大事だと考えています。

引き続き『社畜』→『投資家』への成長を遂げるために、勉強を続けていこうと思います。