この記事では『確定拠出年金とかiDeCoって何?』、『始めたいけど、どうやって始めれば良いの?』といった疑問にお答えします。

老後資金2,000万円問題が話題になり、資産形成に対する興味や疑問を持っている人は多いです。『確定拠出年金』について簡単に解説をし、どのような商品を選ぶと良いのか考え方をご紹介します。

- 確定拠出年金の仕組みについて

- いくら投資できるのか?

- 積み立てた資産はいつ引き出せるのか?

- つみたてNISAとは何が違うのか?

- どのような商品を積み立てるべきか?

- どうやって確定拠出年金を開始するのか?

配当金で資産形成をテーマに約1,500万円を運用中です。将来は不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

配当金で資産形成をテーマに約1,500万円を運用中です。将来は不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

【株式投資始めて6年】 毎年配当額が増えていくの楽しい 今年はどこまでいくかな? 2016年: 2,578円 2017年: 38,685円 2018年: 93,905円 2019年: 197,241円 2020年: 296,929円 2021年: 438,313円 2022年: 🤔🤔🤔🤤 pic.twitter.com/lpT0h5JUo8

— かっぱ⭐️配当金で資産形成 (@hibi_kappa) February 8, 2022

* 本記事は特定の事柄・銘柄を推奨するようなものではありません、投資の判断はご自身でお願いいたします

コンテンツ一覧

はじめての確定拠出年金

まずは確定拠出年金の制度を理解し、どの商品に投資すべきかを考える準備をしましょう。確定拠出年金の制度自体は知っている!という人は読み飛ばしてもらって構いません。

退職金・年金をつくる

確定拠出年金の大きな目的は『退職金や年金を自分で作る』ということです。自分で資金を拠出して、金融商品(預金、保険、債券、投資信託など)を運用しながら資産を増やしていきます。

『老後資金2000万円問題』と言われる金融庁の報告書が話題になりました。

少子高齢化が進む中で、老後資金の準備は賢く確実に進めておかなければなりません。『賢く確実に』老後資金を準備できる方法の一つが確定拠出年金になります。

確定拠出年金のタイプ

さて確定拠出年金には『企業型』と『個人型』があります。

企業型確定拠出年金

名前の通り『企業が掛金を支払うタイプ』の確定拠出年金で、会社員が対象です。厚生年金を適用している事業所が対象で、60歳未満の会社員が加入の資格があります。

月々の拠出額は最大5万5000円までで、『確定給付企業年金』などの企業年金がある場合は最大2万7500円までです。

- 5万5000円

- 他の企業年金がある場合2万7500円

一般的に、拠出できる金額は会社の役職に応じて決定されています。

また企業型確定拠出年金には『マッチング拠出』という制度があり、企業が払う掛金に加えて、自分で掛金を上乗せすることができます。マッチング拠出は企業ごとに採用・不採用が決まっており、さらに以下の条件を守る必要があります。

- マッチング拠出の掛金の額が企業の拠出する掛金の額を超えない

- マッチング+企業拠出の掛金の合計が掛け金の限度額を超えない

要はたくさん拠出していいけど限度額を守ってね、という話です。

個人型確定拠出年金(iDeCo)

名前の通り『個人が掛け金を支払うタイプ』の確定拠出年金で、20〜59歳のほぼ全ての個人が対象です。街でよく聞く『iDeCo』ですね!

第1号被保険者『自営業者など』、第2号被保険者『会社員・公務員など』、第3号被保険者『専業主婦など』が対象で、60歳未満に加入資格があります。月々の拠出限度額は職業や条件によって異なり12,000〜68,000円が拠出できます。

- 第1号被保険者(自営業者など):68,000円

- 第2号被保険者(会社員・公務員など):12,000〜23,000円

- 第3号被保険者(専業主婦など):23,000円

これは限度額なので、自分の決めた掛け金を自由に拠出できます。最低5,000円からで、1,000円単位で自由な設定ができます。ただし拠出額の変更は年に1回まで(変更月はいつでも)と決まっています。

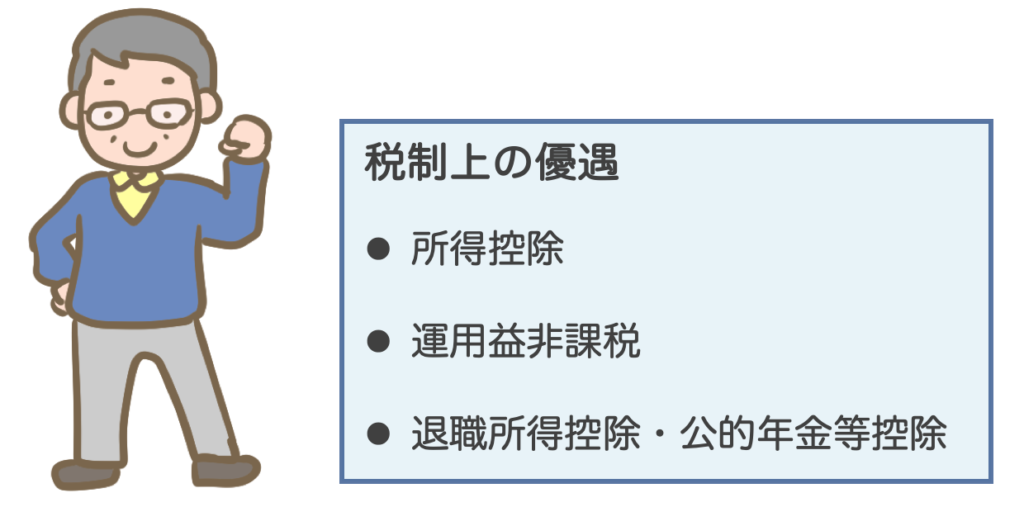

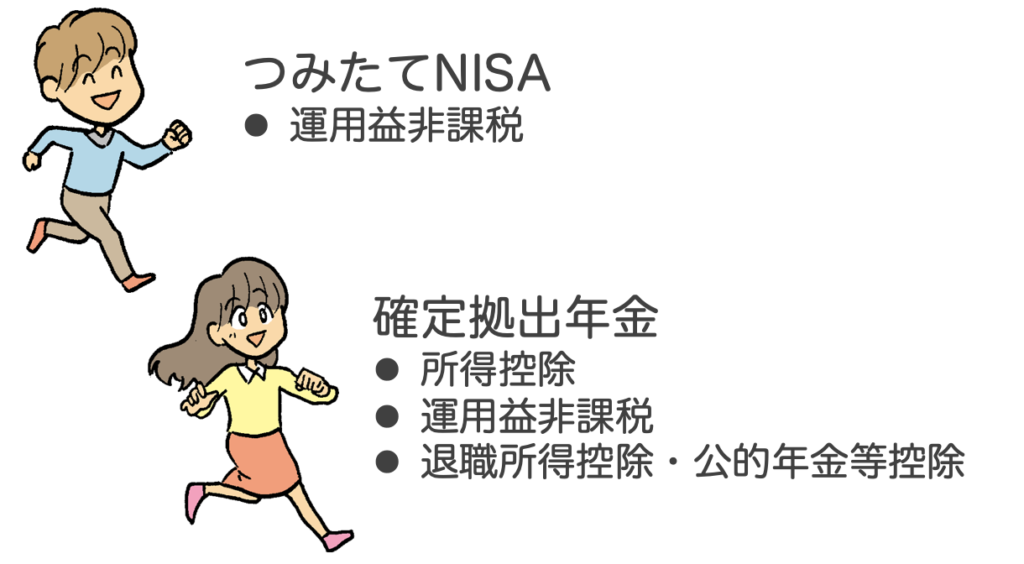

税制上に大きな優遇がある

確定拠出年金の最も重要なメリットは『税制上の優遇』です。資産形成する上で無駄を支出を取り除くことは極めて重要です!税金も節税できればできるほど、手元に残るお金が多くなっていきます。

確定拠出年金の場合、『所得控除』、『運用益非課税』、『退職所得控除・公的年金等控除』の税制優遇があるので、抜群の節税効果が得られます。

所得控除

確定拠出年金に資金を拠出すると、その分だけ所得税が安くなりますよ!という話です。

個人型確定拠出年金では拠出金の全額が所得控除され、企業型確定拠出年金ではマッチング拠出の全額が所得控除されます。拠出すればするほど、所得税を払う額が減っていくので、確定拠出年金を運用するメリットが絶大であることがわかります。

所得控除とは?

『所得から一定額を差し引くことができる制度』のことです。所得税は所得の金額に対して計算されるので、所得が大きければ大きいほど税金が高くなります。所得控除されることで、所得税が下がることになります。

運用益非課税

確定拠出年金では、獲得した運用益に課税しません!という話です。

通常、株や投資信託などを運用して利益が出ると、利益に対して課税されてしまいます。現在は20.315%の課税があるので、例えば株で10,000円の儲けを出しても、約2,000円の税金が差し引かれて、手元には8,000円しか残りません。

確定拠出年金の運用により生じた運用益は非課税となるため、獲得した利益が丸々手元にのこることになります。通常の証券口座で投資をするよりも、税制面で圧倒的に優位であることがわかります。

退職所得控除・公的年金等控除

確定拠出年金で積み上げた資産を受け取る時も、非課税の枠を使えますよ!という話です。

確定拠出年金は原則60歳までは引き出せず、60歳になると『一時金』もしくは『年金』の2種類の方法でお金を受け取ることができます。

一時金として受け取る場合、『退職所得』として課税されることになるため、『退職所得控除』を受けることができます。同様に、年金として受け取る場合、『雑所得』として課税されることになるため、『公的年金等控除』を受けることができます。

つまりいずれの受け取り方においても、一定の非課税枠を活用でき、税制上のメリットあるということです。

退職所得控除とは?

退職所得の課税計算において『課税対象の退職所得から勤続年数に応じた金額を差し引くことができる制度』のことです。

控除額は以下の2通りの計算方法があります。

- 勤続年数20年以下:40万円×勤続年数

- 勤続年数20年超:40万円×20年 + 70万円×(勤続年数-20)年

ただし勤続年数2年未満では、80万円を適用します。

例えば勤続年数36年の人が、一時金として2,500万円を受け取る場合、②の計算式が適用されます。

控除額は40万円×20年 + 70万円×(36-20)年 = 1,920万円となります。

2,500万円から1,920万円を差し引いた580万円のうち、半分の290万円が課税対象となります。

公的年金等控除とは?

雑所得の課税計算において、『年齢や年金の額に応じて一定の金額を所得から差し引くことができる制度』のことです。

- 受給者の年齢

- 受け取る年金額

- 年金以外の所得

の3つに応じて細かく控除額が定められています。

つみたてNISAと確定拠出年金の違い

金融商品を運用できる制度の一つに『つみたてNISA』があります。

確定拠出年金ではなくて、つみたてNISAでいいじゃん!という意見もあるかもしれません。

しかし確定拠出年金には『つみたてNISAにないメリット』があり、資産形成の強力な手段の一つとなります。

ここではつみたてNISAと確定拠出年金の違いについて解説します。

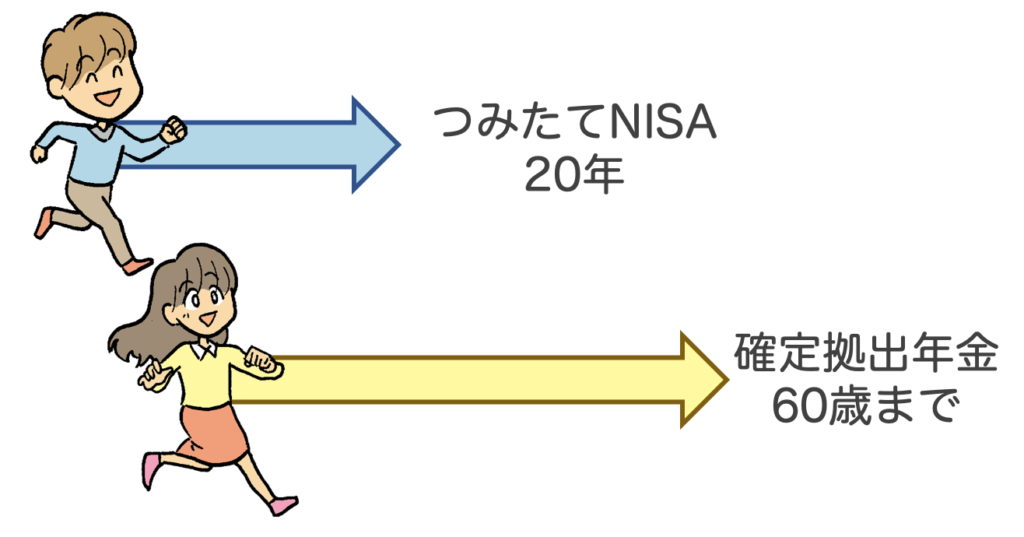

投資期間の違い

つみたてNISAは投資期間が20年と定められています。一方で確定拠出年金は投資期間が60歳までという長期間が設定されています。20代の加入者からすると、30〜40年近い運用期間があることになります。

つみたてNISAは20年の投資期間中にいつでも投資資金を引き出すことが可能です。しかしながら確定拠出年金では原則60歳まで投資資金を引き出すことができないです。つまり確定拠出年金はつみたてNISAと比較して長期投資であることがわかります。

確定拠出年金の3つの受取方法

受け取り方法は『老齢給付金』、『障害給付金』、『死亡一時金』の3つがあり、受け取るための条件がそれぞれ異なります。

通常は老齢給付金として受け取りますが、高度障害時や死亡時には障害給付金や死亡一時金として受け取ります。

受け取り方法は『年金』または『一時金』が選べますが、死亡時は一時金としてのみ受け取れます。

- 老齢給付金:60〜70歳の間に受給開始(年金または一時金)

- 障害給付金:高度障害時に受け取る(年金または一時金)

- 死亡一時金:死亡時に受け取る(一時金)

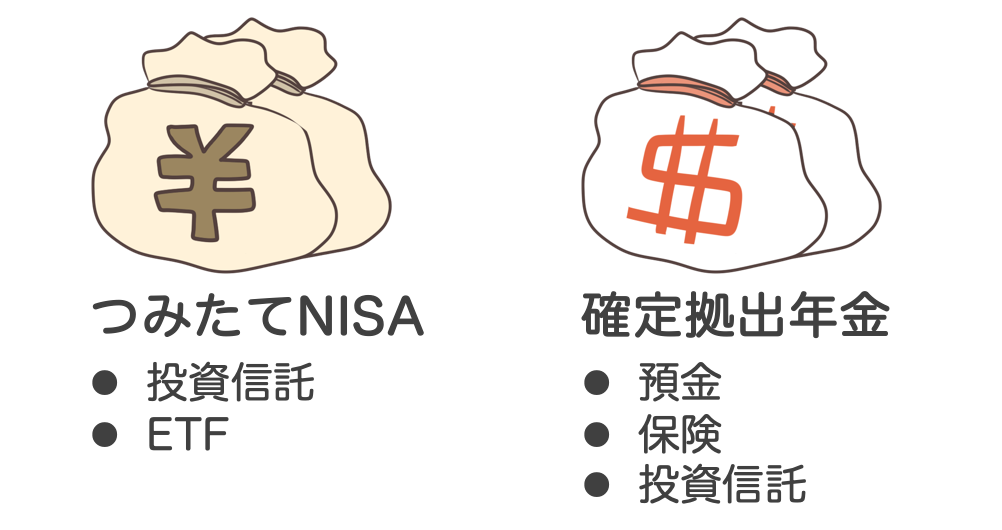

運用商品の違い

つみたてNISAで運用できる商品は『投資信託』と『上場株式投資信託ETF』です。金融庁HPに記載されている対象商品のみに限定されていて、インデックス投資信託が167本、アクティブ投資信託が19本、ETFが7本のみとなっています(2020年12月時点)。

一方で確定拠出年金で運用できる商品には、『定期預金』、『保険』、『投資信託』があります。

定期預金や保険などは『元本確保型』の商品、投資信託は『価格変動型』の商品です。つみたてNISAと比較すると、確定拠出年金では個人の目標やリスク管理に応じて、資産運用の戦略の幅が広く取れるようになっています(理由は下記を参照)。

元本確保型と元本変動型の商品とは?

元本確保型の商品

預金や保険を買い付けるため元本割れの懸念が小さく、堅実に資産を守ることができる点がメリットです。ただし資産運用をしても拠出する資金以上には資産が増えない点がデメリットとなります。

価格変動型の商品

投資信託といった株式市場や債権市場に連動した値動きを示す商品であるため、元本割れの懸念がある点がデメリットとなります。しかし正しく運用することで、拠出した資金以上に資産が増えていく点がメリットとなります。

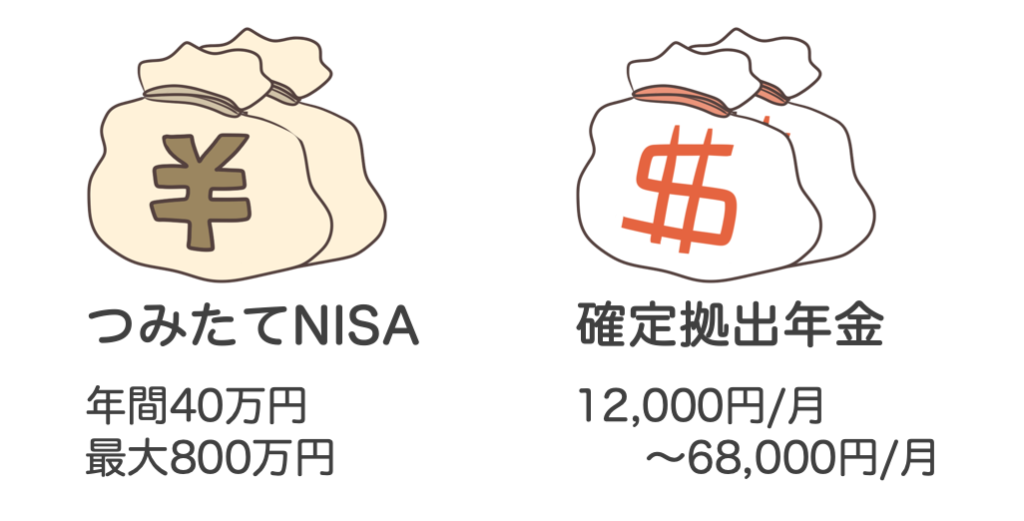

投資額の違い

つみたてNISAは年間40万円まで、最大で800万円の投資が可能です。これは月額にして33,333円の投資が可能ということになります。

一方で確定拠出年金は人によって異なりますが、月額12,000円〜68,000円の投資が可能です。

確定拠出年金の投資期間は最大で約40年(60歳まで)なので、投資額はつみたてNISAよりも大きくなることもあります。

節税効果の違い

つみたてNISAも節税効果の大きいサービスの一つです。投資の運用益は20.315%が税金として差し引かれていますが、この運用益を非課税にするのが『つみたてNISA』です。

しかしながらつみたてNISAの節税効果は『運用益の非課税』にとどまります。すでに述べた確定拠出年金の3つの税制上のメリットのうち、『所得控除』や『退職所得控除・公的年金控除』のメリットは含まれていません。

確定拠出年金がいかに優れた節税効果であるかがわかります。

どの商品に投資するか

確定拠出年金のメリット・デメリットが分かったところで、確定拠出年金でどのような商品に投資するべきかを考えてみます。

僕の考える確定拠出年金の投資方針は『長期的に資産が膨張する商品に投資する』ということです。『価格変動型の商品を買う』ということです。

ここでは僕が確定拠出年金で『インデックス型の投資信託』に投資を実践しているのか理由を解説します。

市場の暴落に耐えられるのか?

まず価格変動型では『毎日のように価格が変動する』ということについて説明します。

株式市場は価格の上がり下がりが激しい世界です。次のチャートを見てください。

2008年のリーマンショックでは、指数が半分以下に暴落していることがわかります。2020年のコロナショックでも、市場が大混乱し30%以上の暴落が起きたことが確認できます。

『このような暴落は耐えられない!』、『老後資金を守るには元本保証型に投資するのが賢明!』と考える人もいるかもしれませんが、果たしてどうでしょうか?

ここで思い出して欲しいのは、確定拠出年金が60歳まで投資を続ける長期的な投資であるということです。

投資分野の名著『投資で一番大切な20の教え -賢い投資家になるための隠れた常識-』において、著者のハワード・マークスは『ほとんどすべてのもにはサイクルがあると肝に銘じておくことが必要不可欠』と述べています。

投資で一番大切な20の教え(ハワード・マークス著)

不良債権や高利債投資への投資が得意なオークツリー・キャピタル・マネジメントの共同創始者であり会長であるハワード・マークスが贈る投資本。

『大不況下でも勝ち続ける投資戦略とは一体何か!?』

世界一の投資家であるバフェットが推薦する『賢い投資家になるため』のバイブル的存在の名著です。

安い時に資産を買うこと、市場にはサイクルがあること、リスクとは一体何か、など投資家であれば一度は勉強したい重要な事実を全20章構成で解説!難しい数式などは使わず、思考法を解説しています。

将来やってくる暴落にも耐えられる思考法を身につけるために読んでおく価値のある一冊です。

そしてハワードは次の2つの原則があると言います。

原則その①…ほとんどの物事にはサイクルがあることがやがて判明する

原則その②…利益や損失を生み出す大きな機会は、周りのものが原則その①を忘れた時に生じることがある出典:投資で一番大切な20の教え -賢い投資家になるための隠れた常識-

原則その①はこれまでの株式市場が幾度となく証明してきました。2008年のリーマンショックや2020年のコロナショックが演じた大暴落も次第に回復し、ついには米国株も日本株も史上最高値を更新していったのです。

確定拠出年金のように長期間投資することが決まっている(60歳まで引き出すことがない)のであれば、『指数に連動した投資を行うことでどんな市場の暴落も耐えることができる』というのが僕の考えです。

そして原則その②にも重要なヒントが隠されています!原則その②は市場が暴落している時、つまり『市場参加者が暴落の恐怖に慄いて株価が回復することがないと絶望している時』にこそチャンスがあることを示しています。

人は感情を持つ生き物なので、恐怖を感じてしまいます。恐怖を感じると『安値で買うことができない』、『安値で売ってしまった』といった過ちを起こす可能性もあります。

しかし確定拠出年金で毎月自動積み立てさえしておけば、感情を抜きにして淡々と買うことができます。つまり自然と原則その②のチャンスを掴み取ることができるのです。

確定拠出年金で『価格変動型』の商品を積み立てることは、暴落に耐えられるどころか、資産を増やすチャンスを掴み取ることもできることを意味しているのです。

なぜインデックス型なのか

価格変動型の商品は、確定拠出年金において市場の暴落に耐えられるだけではなく、資産を増やすチャンスを掴み取れる可能性があることがわかりました。それでは価格変動型の商品として、なぜ『インデックス型の投資信託』を選択するかについて説明します。

『安い手数料で市場の上げ下げに耐えながら、長期的に資産を少しずつ膨張させる戦略』が、確定拠出年金における資産形成には最適だと考えているからです。

もう少し詳しく解説します。

投資信託はインデックス型とアクティブ型の2種類に分類することができます。

インデックス型

アメリカの『S&P500指数』や日本の『日経平均株価』といった指数に連動した運用成績を目指すファンドのことを言います。

つまり『指数が上がれば投資信託の価格も上がる、指数が下がれば投資信託の価格も下がる』ことを目指しています。

アクティブ型

指数以上の成績を目指すファンドのことを指します。

『指数が上がれば指数以上に投資信託の価格が上がる、指数が下がれば指数ほど投資信託の価格が下がらない』ことを目指しています。

アクティブ型の方がインデックス型よりもパフォーマンスが優れるのであれば、アクティブ型に投資する方が資産を大きく拡大できるんじゃないか、と考える人もいると思います。

しかし僕の場合は、以下2つの理由からアクティブ型は投資の選択肢から外れます。『高い手数料を払っても』、『高いリターンが得られない』ということです。

手数料

投資信託の運用には手数料がかかり、得られる運用益から差し引かれます。

せっかく投資信託の運用で利益を出しても、手数料で利益を取られたら馬鹿らしくありませんか?

投資で良い結果を残すためには、無駄な手数料を抑えることは必要不可欠です。

これはアクティブファンドは市場平均に勝とうとするため、トレードにかかるコストが大きいということが原因です。市場の調査にあたる人件費が大きくかかってしまうからです。

逆にインデックスファンドは市場平均に連動しさえすれば良いので、トレードにかかるコストは比較的小さくなります。

おおよそアクティブファンドでは1.5%前後、インデックスファンドでは0.5%前後の手数料がかかります。最近では0.1%台のインデックスファンドも登場しており、投資信託の手数料は減少するのがトレンドになっています。

パフォーマンス

高い手数料を払うえば高い投資パフォーマンスが得られるとは限りません。

アクティブファンドは『市場平均以上のパフォーマンスを目標にしているので高い手数料を払う価値がある』と考える人もいるかもしれません。

10年20年という長期で見ると、アクティブファンドが継続的に市場平均を上回るパフォーマンスを得ることは難しいことが知られています。

ここでもう一度思い出したいのは、確定拠出年金は長期に渡り運用されるということ、そして市場の動向を気にせず機械的に買い続けることが大事ということです。『アクティブファンドは長期的に高パフォーマンスを維持することができないという事実』に基づけば、インデックス投資が最適解であると考えられます。

インデックス投資の名著『敗者のゲーム』の著者チャールズ・エリスは、株式市場の世界はミスが許されない敗者のゲームになったと述べています。

敗者のゲームとは『ミスした人が負けるゲーム』という意味です。

敗者のゲームの意味を詳しく知りたい人は過去記事をご覧ください。

エリスは『現在の株式市場には頭の良いエリートが世界中から集まり、我こそは良い成績を出そうとしのぎを削ってトレードをしている』と指摘しています。

敗者のゲーム(チャールス・エリス著)

全米100万部を超えるロングセラーであり、プロ・アマを問わない投資家全てに向けた投資哲学のバイブル的な書籍。

『資産運用に難しい専門知識はいらない』

これが著者エリスの主張である。

全23章で構成され、資産運用で押さえるべきこと、長期的な運用方針に関する助言、個人投資家の投資方針の解説などが収録されています。

個人投資家であれば一読の価値あり。

なぜインデックス投資が優れているのか?

自分は個別株やアクティブファンドに投資して資産形成するんだ!と意気込む人も、一度読んでみると自分の投資法を見つめ直す機会になるはず。

NISA、積み立てNISA、iDeco投資に取り組む人が多い中、改めてインデックス投資について勉強する良書であること間違いなしです。

誰かが勝てば誰かが負けるのが投資の世界です。アクティブファンドを運用しているプロトレーダーが山ほどいる市場において、アクティブファンドが勝ち続けることは難しいということです。

ましてや個人投資家は高い手数料を支払いながら投資せねばならないので、長期的に高い収益を得ることは難しくなっているのです。

運用方針をどうするか

すでに述べている通り、市場は騰落を繰り返します。

市場の活況を見ながら投資の判断をするのは精神衛生上良くないどころか、投資の成績を落とす可能性すらあります。これは資産価値が下がるのを目の前にして恐怖を感じたり、怖くなって投げ売りしたりしてしまうためです。

そこで『最適な商品』を『自動積み立てにして』、『市場の動向を見ずに』、『長期的に運用する』という方針が望ましいと考えています。

これは『敗者のゲーム』の著者のエリスも述べています。

以下に、401(k)に関するアドバイスを列挙してみよう。

・・・略・・・

②運用期間を変えてはいけない。変えなくて済む方法は、インデックス・ファンドだ。

③市場動向を見ながら投資判断をしてはいけない。10年に1回で十分だ。

④給与天引きの貯蓄が良い。そして給料が上がるたびに天引き額も増やすとよい。

⑤手数料に注意すべきだ。会社によってもかなり違う。・・・略出典:敗者のゲーム

この考え方は、確定拠出年金を運用する上で極めて大事な考え方であると思います。

それではこの方針を実践できるインデックスファンドの例を確認しておきましょう。

* 本記事は個別の商品を紹介しますが推奨ではありません、投資の判断はご自身でお願いいたします

インデックスファンドの例

それでは実際にどのようなインデックスファンド商品があるのかを確認しましょう。

今回は松井証券ではじめるiDeCoの運用商品を参照していくつかピックアップしてみます。

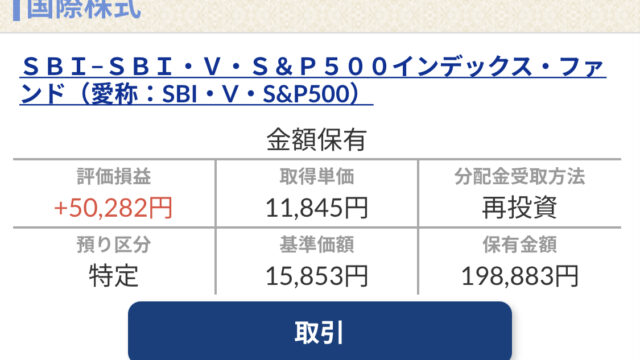

三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

米国株式に投資し、指数S&P500に連動することを目標としたインデックスファンドです。

純資産は2434.5億円となっています。

信託報酬料(手数料)は0.0968%/年と極めて安いです。

松井証券の選定理由としては、『米国株式の75%をカバーするS&P500に連動した投資商品である』点と、『同種の商品の中で最も運用コストが低い』点、また『eMAXIS Slimシリーズが業界最低の運用コストを目指し続けると表明している』点が挙げられています。

組入上位の5銘柄を確認してみましょう。

| 順位 | 銘柄名 | 構成% |

| 1 | APPLE INC. | 6.5 |

| 2 | MICROSOFT CORP. | 5.4 |

| 3 | AMAZON.COM INC. | 4.8 |

| 4 | FACEBOOK INC-CLASS A | 2.4 |

| 5 | ALPHABET INC-CLASS A | 1.6 |

連動目標のS&P500指数のチャートを確認しておきましょう。

すでに述べた通り、リーマンショックやコロナショックを乗り越えて指数は高値を更新中です。

楽天・全米株式インデックス・ファンド

こちらも米国株式が対象に、バンガード社*が運用しているETF(米国対象の上場型投資信託)を主要投資対象にした商品です。CRSP USトータル・マーケット・インデックスに連動することを目標にしています。

*バンガード社はインデックス・ファンドの運用残高において世界最大手です。

純資産は1830.4億円となっています。

信託報酬料(手数料)は0.162%/年とかなり安い設定です。

松井証券の選定理由としては、『同種の商品の中で最も運用コストが低い』点が挙げられています。

組入上位の5銘柄を確認してみましょう。

| 順位 | 銘柄名 | 構成% |

| 1 | MICROSOFT CORP. | 3.6 |

| 2 | APPLE INC. | 3.3 |

| 3 | AMAZON.COM INC. | 2.5 |

| 4 | FACEBOOK INC-CLASS A | 1.5 |

| 5 | BERKSHIRE HATHAWAY INC. CLASS B | 1.3 |

連動目標のCRSP USトータル・マーケット・インデックスのチャートを確認しておきましょう。

コロナショックにおける暴落も目立ちますが、その後指数は大きく回復し高値を更新中です。

One DC 国内株式インデックスファンド

日本国内の株式に投資し、東証株価指数TOPIXに連動した値動きを目指して運用を行うファンドです。

純資産は476.0億円となっています。

信託報酬料(手数料)は0.154%/年とかなり安い設定です。

松井証券の選定理由としては、『TOPIXが国民年金基金やETFなどのベンチマークとしている』点、『同種の商品の中で最低水準の運用コスト』点が挙げられています。

組入上位の5銘柄を確認してみましょう。

| 順位 | 銘柄名 | 構成% |

| 1 | トヨタ自動車 | 3.25 |

| 2 | ソフトバンクグループ | 2.41 |

| 3 | ソニー | 2.37 |

| 4 | キーエンス | 1.88 |

| 5 | 日本電信電話 | 1.50 |

連動目標のTOPIXのチャートを確認しておきましょう。

2008年のリーマンショックからの戻りは鈍いですが、同水準まで回復していることが確認できます。

eMAXIS Slim 全世界株式(除く日本)

日本を除く先進国と新興国を合わせた全世界株式に投資する方針を掲げています。MSCI オール・カントリー・ワールド・インデックスと連動する運用成績を目指しています。

純資産は385.6億円となっています。

信託報酬料(手数料)は0.1144%/年と極めて安い設定です。

松井証券の選定理由としては、『eMaxis Slimシリーズが他社類似ファンドに比べコストを業界最低水準にする』点が挙げられています。

組入上位の5銘柄を確認してみましょう。

| 順位 | 銘柄名 | 構成% |

| 1 | APPLE INC. | 2.8 |

| 2 | MICROSOFT CORP. | 2.6 |

| 3 | AMAZON.COM INC. | 1.8 |

| 4 | ALPHABET INC-CLASS A | 1.2 |

| 5 | FACEBOOK INC-CLASS A | 1.0 |

連動目標のMSCIオール・カントリー・ワールド・インデックスのチャートを確認しておきましょう。

2016年や2018年、2020年に大きな下げを生じていますが、いずれも指数は回復し最高値を更新し続けていることがわかります。

確定拠出年金の始め方

企業勤めの方であれば、自社に確定拠出年金の制度があるかを確認しましょう。個人で確定拠出年金を始める場合にはiDeCoを始めることになります。

証券会社や銀行でiDeCoの開設手続きを行い、掛け金の引き落とし設定や運用を行います。確定拠出年金は松井証券ではじめるiDeCoがおすすめです。

松井証券のiDeCoには以下の3つが挙げられます。

運営管理手数料0円で安心

口座管理に手数料がかからないので、初心者でも安心して始められます。無駄な手数料を省くことが投資で成功するための条件なので、運営管理手数料0円は嬉しい条件です。

バラエティ豊かな商品

幅広いニーズに応えるために豊かな商品ラインナップを取り揃えています。バラエティ豊かな12種類の厳選した商品から最適な商品が選べます。

創業100年の歴史と実績

確定拠出年金は長期的な投資です。将来安心して長く付き合える証券口座を開設することが、長期投資を成功させる上では重要です。松井証券は創業から100年続く歴史と実績があり、セキュリティ対策を始め安心して投資に取り組める環境を提供してくれます。

証券会社を賢く選択し、資産形成に気づいた今から老後に備えることが大事ですね!

さいごに

今回は確定拠出年金について解説しました。老後資金を十分に確保することは、将来豊かな人生を送る上では避けては通れないことです。

『投資はギャンブル』、『自分に投資は向いていない』と考えている人は、もう一度確定拠出年金について学んでみてください。決してギャンブルではなく、投資のセンスも必要ではありません。

最適な商品を見つけて、価格の上げ下げに感情を揺さぶられないように自動的な積み立ての仕組みさえ作れば、誰だって資産を築くことができるのです。

投資を通して老後資金をしっかりと蓄える意味でも、正しい知識を身につけて、長期的に淡々と積み立てていきたいものです。以上、この記事が何か参考になれば幸いです。

投資で資産形成すると『いくら貯まるのか?』を知りたい方はシミュレーションをするとイメージしやすいですよ!