下手なナンピンスカンピン!相場の格言は『下手に買い増しをすれば、スッカラカンになりますよ』と諭しています。ちなみにスカンピンは漢字で『素寒貧』と書き、貧乏で全く金をもないという意味です。

下手なナンピンはスカンピンですが、今回はネオモバでインフォコムを買い増しした結果、取得株数や投資の損益率、また取っているリスクがどのように推移したかを考察してみようと思います。

ナンピン買いがどのように影響するのか、実例を確認したい人はぜひ最後まで読んでみてください!よろしくお願いします。

配当金で資産形成をテーマに約1,500万円を運用中です。将来は不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

配当金で資産形成をテーマに約1,500万円を運用中です。将来は不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

【株式投資始めて6年】 毎年配当額が増えていくの楽しい 今年はどこまでいくかな? 2016年: 2,578円 2017年: 38,685円 2018年: 93,905円 2019年: 197,241円 2020年: 296,929円 2021年: 438,313円 2022年: 🤔🤔🤔🤤 pic.twitter.com/lpT0h5JUo8

— かっぱ⭐️配当金で資産形成 (@hibi_kappa) February 8, 2022

* 本記事は特定の銘柄や方法を推奨するようなものではありません、投資の判断はご自身でお願いいたします。また表記する値は正確となるよう努めますが、正確性を保証するものではありません。

コンテンツ一覧

ネオモバでインフォコムをナンピン

ネオモバでナンピンした事例として、インフォコムを紹介します。

インフォコムは電子コミック『めちゃコミ』で有名な企業で、電子書籍とIT事業を主力としています。自己資本比率76.8%ながらROEが16.1%であり、財務健全で高収益な体質が魅力の銘柄です。

電子コミックという比較的新しい市場を背景に成長を遂げ、昨今の巣篭もり需要を背景にますます市場を拡大するチャンスを迎えています。一方で電子コミックは市場参入の障壁が低く、競合他社が台頭するリスクが高く、近年は海賊版サイトが猛威を奮っています。これが利益獲得のリスクとなっています。

株価の推移

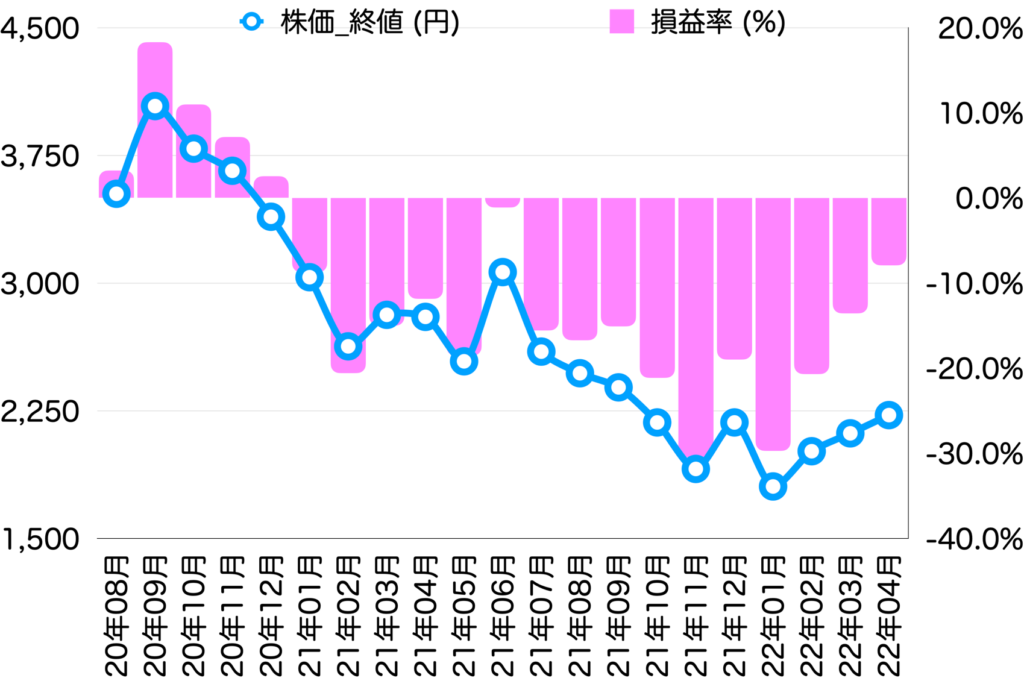

インフォコムの株価の推移を確認します。以下のチャートをご覧ください。

2020年10月を境に株価は下落に転じます。売上や利益の面で成長鈍化が明らかとなり、成長株の側面から高PERにあったインフォコムの株価は下落していきました。

2020年は40倍近いPERがありましたが、2022年4月時点では17倍程度にまで下がっています。一時期の過熱感は過ぎ去ったと考えられる水準です。

ネオモバでの売買推移

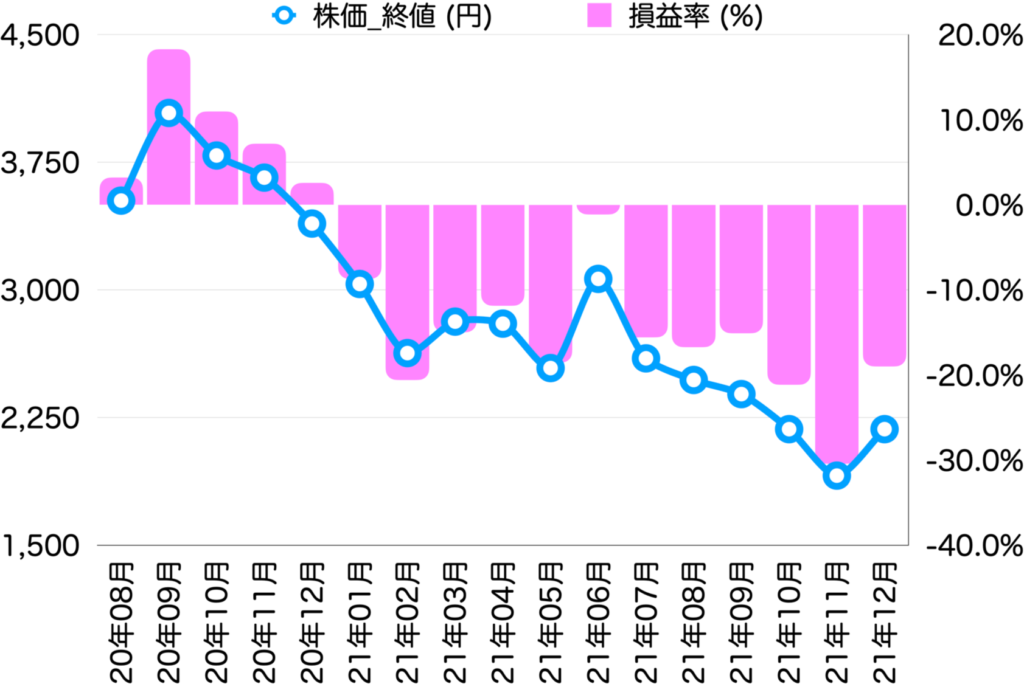

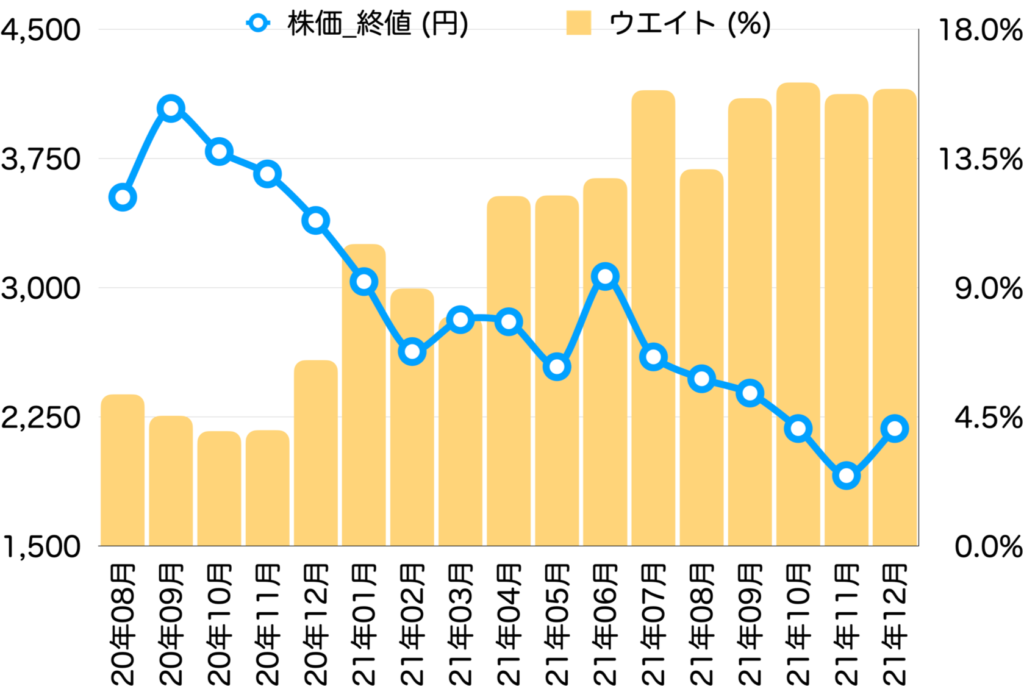

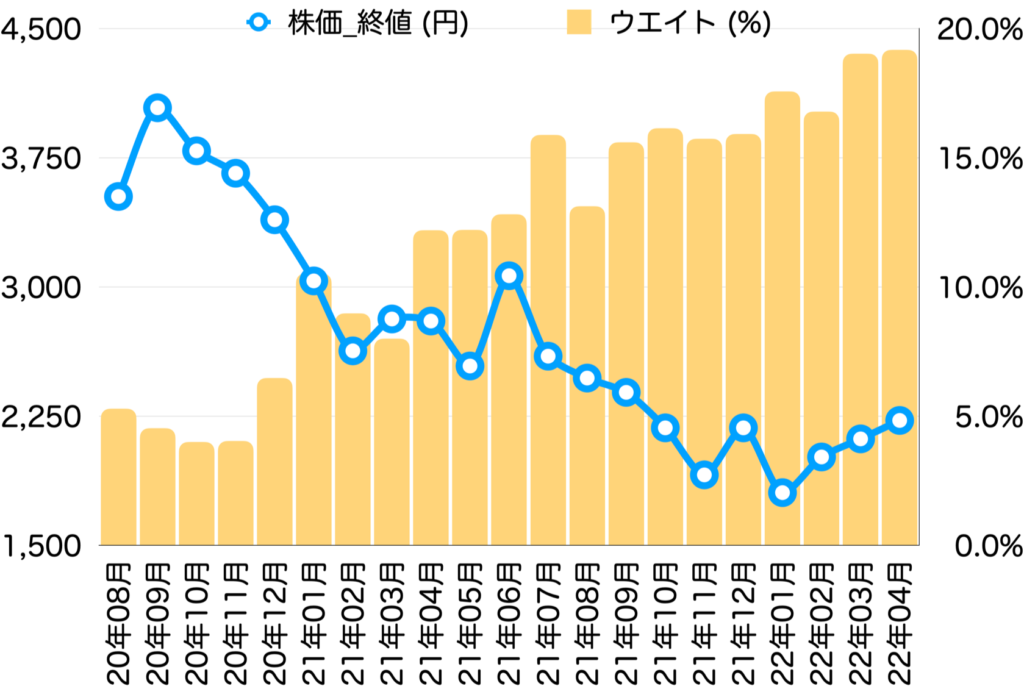

ではネオモバでインフォコム株をコツコツと買った結果、取得株数、損益率、リスクはどのように推移したでしょうか。ちなみに損益率とリスクは以下のように算出しました。

- 損益率 = インフォコム株の損益 / インフォコム株の取得額

- リスク = インフォコム株の取得額 / ポートフォリオ全体の取得額

2020年、2021年、2022年に分けて紹介します。

2020年

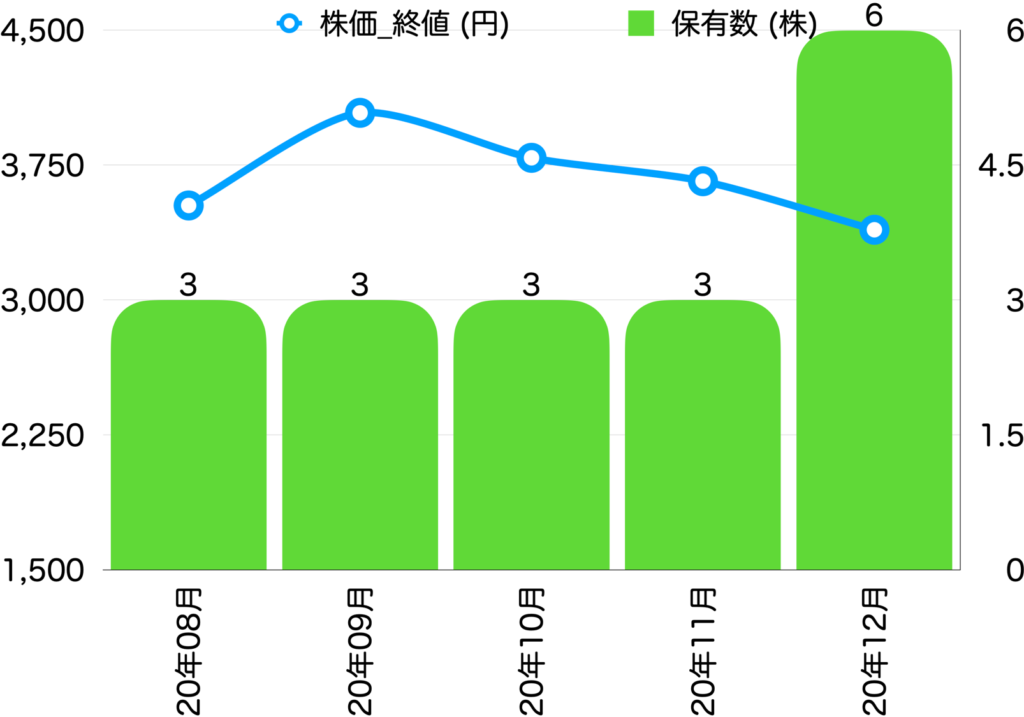

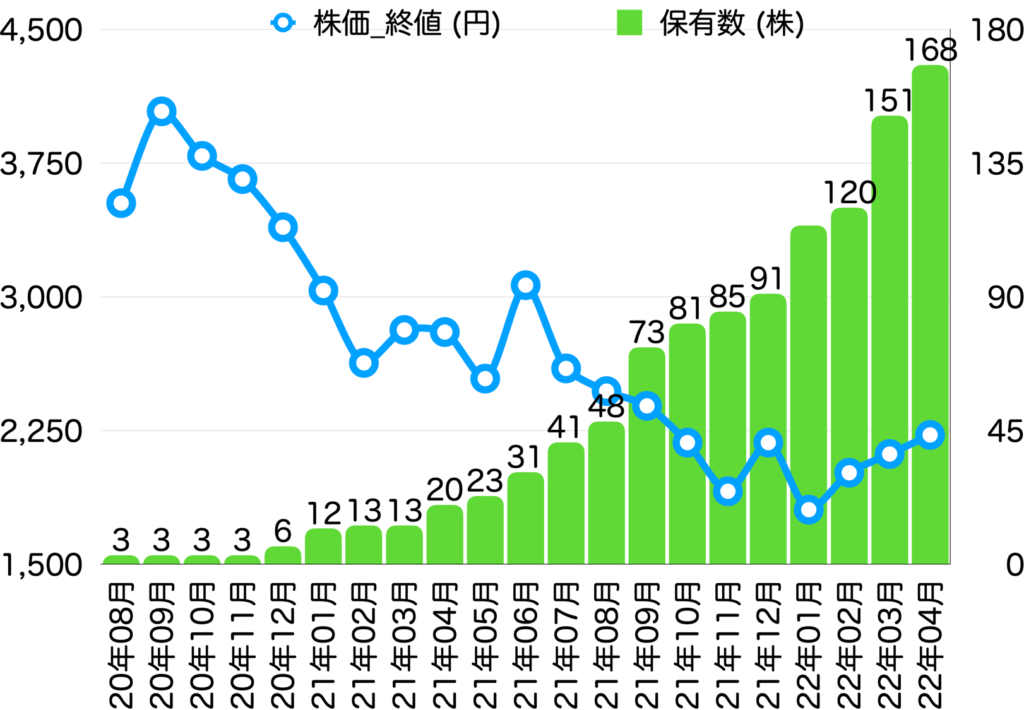

ネオモバでインフォコムを始めて買ったのは2020年8月。まだインフォコムの株価がイケイケの時です。3株を購入し、平均取得単価は3,415円でした。

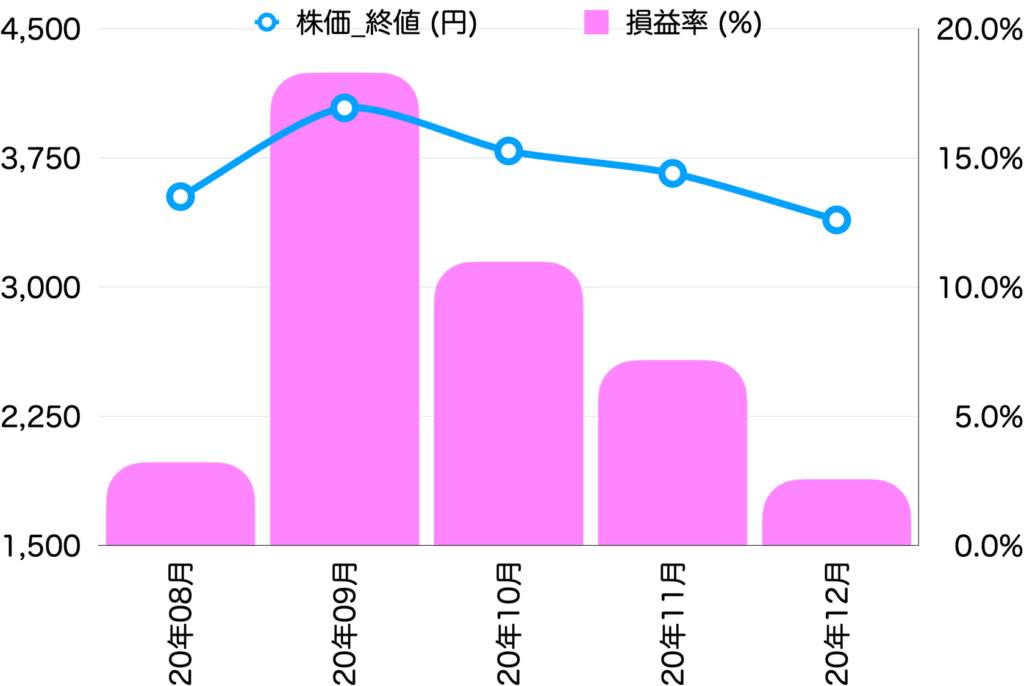

その後3ヶ月間は売買がありませんでした。株価上昇に恵まれた9月には、損益面で+18%となり、含み益を抱えた状態でした。しかし10月以降は株価下落に伴い、含み益も消えていきます。

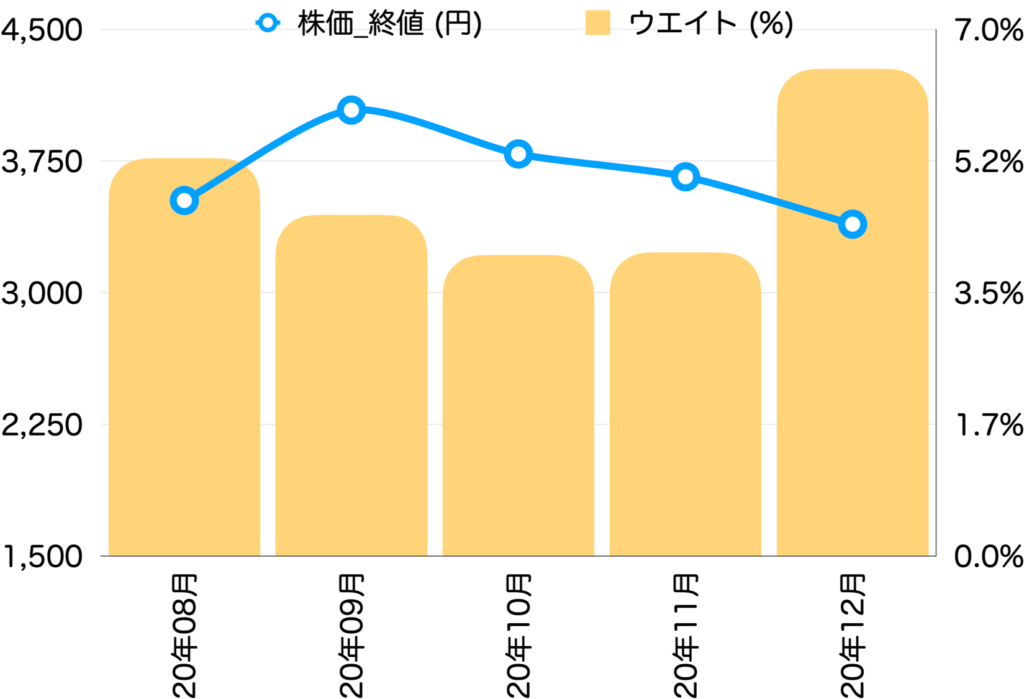

株価下落し始めた12月以降に買い増しを開始。追加購入は3株のみでしたが、ネオモバPFに占めるインフォコムのウエイトは6.5%にまで増大しました。

2021年

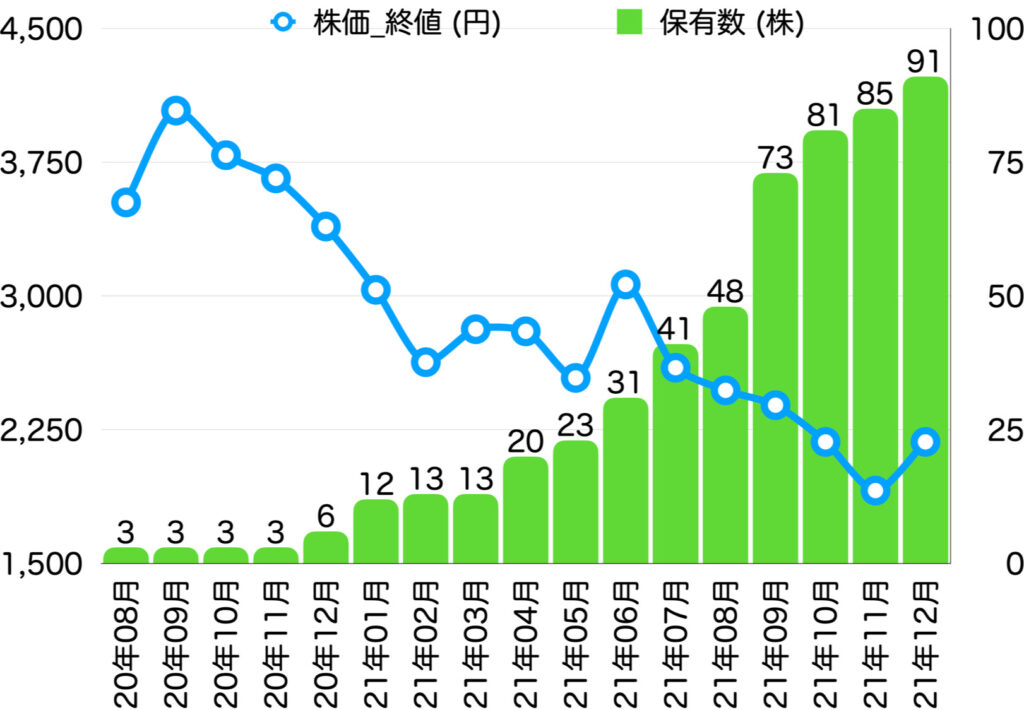

2021年の1年間を通して、ひたすら株価が下落。6月ごろに3,000円台の節目で反発の兆しも見せましたが、下に突き抜け2021年が終わる頃には2,000円前後を推移するようになりました。

そんな株価推移に伴い、2021年1月には含み損生活に転落。ナンピン買いを継続しましたが、2月には損益率がマイナス20%を突破。

その後は月に7株前後をコンスタントに買い続けました。その甲斐あってか、6月の株価反発では含み損がマイナス1.1%にまで減少し、ナンピン買いが機能したかに思えました!

しかーし!現実は甘くはありません。

7月以降、再び株価は下落に転じるのです。結局年末まで株価は下落し続け、一時マイナス30%の含み損を抱えるにまで拡大しました。

2021年は9月以降は、ここからが株価反発やと考え、買い増し数を増やします。結果的に2021年は約90株を追加購入していました。

その結果、ネオモバのポートフォリオに占めるインフォコムのウエイトも上がってしまい、およそ15%をインフォコムが占める状態となりました。リスクを取ってインフォコムを買い増しした結果とも言えます。

2022年

2022年もナンピン買いを継続中です。1月よりさらに買い増し数を増やし、4ヶ月で77株を追加で購入しました。

その結果ポートフォリオに占めるインフォコム株のウエイトはさらに上昇し19%となりました。

一方で、株価は2022年1月終値の1,806円を境に反発の兆しもあり、損益率は-8%まで急改善を見せております。

2021年の年末には、アクティビストのオアシス・マネジメント社によるインフォコム株の大量保有報告書が提出されました。本報告時点での株価が2,000円前後でしたので、この辺りの株価は意識されるラインかもしれません。

現時点でオアシス・マネジメント社による提案などは不明です。約1年半に渡り株価が下落し続けたインフォコム。今後インフォコム社に対し、オアシスが何らかの提案をしてくるのか、注目しています。

ナンピンの結果と考察

以上の通り、約2年間にわたるインフォコムのナンピン生活の結果は、スカンピン!!でした・・・つまり、ネオモバポートフォリオの20%弱を占める資金が、利益を稼ぐことができず機会損失だったということです。

しかし、以下の2点からナンピンを肯定的に捉えることもできます。

配当金がもらえる

現在のインフォコムの配当金利回りは2%を超えています。高配当株とは言えませんが、キャピタルゲイン狙いの投資にしては十分な配当利回りです。インフォコムはこれまでに増配を繰り返しています。長期的に高配当を産む資産として、株価の安い時に仕込むのも良いと思っています。

| 年 | 分割調整後の配当額 |

|---|---|

| 2010年 | 5円/株 |

| 2011年 | 5円/株 |

| 2012年 | 7.5円/株 |

| 2013年 | 8.25円/株 |

| 2014年 | 8.75円/株 |

| 2015年 | 9.25円/株 |

| 2016年 | 11円/株 |

| 2017年 | 12.5円/株 |

| 2018年 | 19円/株 |

| 2019年 | 22円/株 |

| 2020年 | 31円/株 |

| 2021年 | 37円/株 |

安い時に仕込める

やはり長期的な投資の視点に立ち、株価下落局面にナンピン買いで付き合ったということは、安い時に株を仕込むことができた、と考えることもできるでしょう。

始めがいくら割高だったとしても、株価は行き過ぎるもの。十分に割安水準になっても、さらに売り込まれることもあります。株価が安い時に仕込むことができれば、将来の利益につながる可能性もあるので、自分の信じた投資方針を曲げないことも大事ですね。

リスク認識しナンピン継続

今回はインフォコムを事例にネオモバでのナンピン買いについてご紹介しました。下手なナンピンスカンピン、忘れてはいけない相場の格言です。

ただ順張りだけでは思うように利益を上げられません。僕はどちらかというと逆張りを好みます。リスクをしっかりと認識し、GOサインが出ればナンピン継続です。

リスクとはポートフォリオのバランス、そしてその銘柄がもつ潜在的なリスクでした。どちらも既に説明した通りで、前者は自分の資金を1銘柄に過度に投じすぎていないかの分析、後者はその銘柄の利益を阻害する潜在的な危険性がないかの分析をすることで判断できます。

以上、ナンピン事例の紹介でした。