この記事では僕が普段実践している『高配当株』の探し方を紹介します。併せて高配当株の探索に参考になる書籍もご紹介します。

『高配当株』とはその名の通り『配当金が高い株』のこと。一般的には3%を超える配当利回りがある株を指しています。

世の中には10%に迫る超高配当を支払っている銘柄もあります。しかしそのような銘柄は配当金が減ったり、無くなったりすることが多いので注意が必要です!

配当金が減れば、配当金収入が途絶えるどころか、株価が暴落してしまうので大きな損失を被ることになります。

この記事では高配当利回りを維持して安定的に配当金を手に入れるために、実践している銘柄探索の方法をご紹介します。

配当金で資産形成をテーマに約1,500万円を運用中です。不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

配当金で資産形成をテーマに約1,500万円を運用中です。不労所得で生活するために日々資産を積み上げています。Twitter(@かっぱ)もやっていますので、ぜひご覧ください。

【株式投資始めて6年】

毎年配当額が増えていくの楽しい

今年はどこまでいくかな?

2016年: 2,578円

2017年: 38,685円

2018年: 93,905円

2019年: 197,241円

2020年: 296,929円

2021年: 438,313円

2022年: 🤔🤔🤔🤤 pic.twitter.com/lpT0h5JUo8— かっぱ⭐️配当金で資産形成 (@hibi_kappa) February 8, 2022

* 本記事は一個人の考えを整理したものであり、特定の事柄や銘柄を推奨するようなものではありません。一例として個別銘柄に言及しますが、こちらも推奨ではございません。投資の判断はご自身でお願いいたします。

コンテンツ一覧

高配当株の探し方

僕の実践している高配当株の探し方は、①高配当株を定義する、②指標を用いてスクリーニングする、③収益性と財務を分析をする、④成長性を分析する、⑤経済状況を踏まえて判断する、⑥チャート形状を確認する、の6ステップです。順を追って解説していきます。

- 高配当株の定義を決める

- 定義に従い高配当株のスクリーニング

- 銘柄の収益性と財務を分析

- さらに成長性を分析

- 現在の経済状況を踏まえ購入検討

- 購入前にチャート形状の確認

6ステップもあるのかよ、と思われるかもしれませんがそんなに大変な作業ではありません。慣れたら簡単な作業です。早速確認しましょう!

高配当株の定義を決める

まずはどんな銘柄が高配当株と呼べるのか定義します。定義しなければ銘柄を探しようがありませんからね!

僕の考えている高配当株の定義は以下のとおりです。

- 配当利回り(税引後)が3%以上

非常にシンプルな定義ですね。

配当金で資産形成をする上では、税引後の配当利回りが3%以上を維持しなければ資産が増えにくいと考えています。簡単に理由を説明します。

配当金で資産形成を考える上では複利効果を武器にせねばなりません。

そして複利効果を簡単にかつ定量的に見積もるために便利なのが72の法則です。

72を利回りで割ることで、資産を2倍するのに必要な期間が見積もれるのが72の法則です。

- 3%の利回り:24年(72÷3)

- 2%の利回り:36年(72÷2)

どうですか?簡単に計算できますよね?

例えば、5%と高利回りになれば資産を2倍にするのに必要な期間は14年強(72÷5)となり、ぐんと短くなると分かります。

個別株に投資できるのは、労働している期間ですよね。2%利回りによる36年という期間は長すぎます。3%利回りによる24年なら現実的にあり得る期間です。

いずれにしても3%以上の利回りを確保せねば、配当株で資産形成というのは名ばかりです。十分な効果が得られませんね。

冒頭で説明した通り高配当株投資には減配(配当金が減ること)や無配(配当金がなくなること)という落とし穴が潜んでいます。次に示す日産のチャートを見てください。

日産は2020年2月13日に業績を41%下方修正しました。同時に配当金の支払いを57円/株から10円/株に大減配し、10%近い配当利回りが1日にして1.7%まで下がりました。

その翌日には株価が10%近く暴落し、それ以降も株価が下がり続け、最終的に40%も株価が下がることになりました。

このような高配当株の落とし穴を避けるべく、3%の配当利回りに加えて、『配当利回りの上限』と『配当性向』の制限、そして『利益剰余金』の推移を確認して銘柄を探していきます。

またオプションとして会社の収益性も確認します。具体的には『ROE』と『売上高営業利益率』です。

- 配当利回り(税引後)が3〜6%

- 配当性向が30〜50%である

- 利益剰余金が毎年増え続けている

- ROE:7%以上だとより良い

- 売上高営業利益率:7%以上だとより良い

これらの制限については、少し説明を補足しておきます。詳しく確認したい方はご覧ください。

配当利回り

配当利回りの制限を設けた理由は、シンプルです。

高すぎる利回りは長続きしない上に、最後は減配という結末をたどり、保有株の株価が大きく下がり損失を被るからです。

日産の事例を見て貰えば納得できますよね。

高配当株の株価を支えているのは配当利回りです。

その拠り所がなくなれば、株主は我先にと株を手放す可能性が高いです。

もう少し説明しましょう。経験的に6%を上回る利回りは、何らかのリスクが潜んでいると考えています。

なぜなら、もしその銘柄に魅力があれば、その銘柄は買われて株価が上がり、結果的に配当利回りは下がっていくはずだからです。

高い利回りで放置されているというのは、市場参加者にとって買いたくない理由があることを暗示しています。

配当性向

配当性向とは稼いだ利益のうち何割を配当金に充てたかを表す指標です。

稼いだ利益の半分を配当金の支払いに、残りの半分を会社の将来への投資に使えば、配当性向は50%となります。

配当性向は株主還元の姿勢と配当金を支払う余力を表しているので大事な指標と言えます。

僕は配当性向を30~50%と制限しています。

まず下限の30%ですが、これを下回ると株主還元の姿勢が弱いと判断しています。

稼いだ利益をあまり配当金の支払いに当てていないからですね。

また上限の50%ですが、こちらは下限より重要となるので厳守します。

50%を上回る配当性向は、将来配当金を維持できなくなる可能性があります。

いくら事業で稼いでも、そのほとんどを配当金の支払いに充てているようでは、将来の会社の成長に投資できておらず、将来の稼ぎが減る可能性が高いからです。

会社の利益が下がったのに配当金を維持すれば、配当性向はグンと上がります。

そうなるといよいよ減配・無配する可能性が出てきます。

利益剰余金

会社の資金の蓄えを表す利益剰余金には、配当金支払いの原資が蓄積されています。

この利益剰余金が年々積み上がっている企業は、一時的な利益の減少があっても、剰余金から配当金の支払いが可能となります。

配当金支払いが安定的かを判断する上で、利益剰余金の積み上がりを確認しておくのは大事ですね。

ROEと売上営業高利益率

会社の収益性の指標です。

配当金支払いの原資は会社の稼ぐ利益なので、稼ぐ力が強い会社ほど配当金支払い力が強いと考えられます。

ROEや利益率が年々下がっているような企業も、将来の配当金支払いが不安視されるため、できれば避けたいと考えています。

ROEや売上高営業利益率は業種によって水準が異なるため一概に決められるものではないですが、僕は7%以上を目安に考えています(成長株を探すときは10%以上と、より厳しくなります)。

ROEについては、自己資本率を減らすことで見かけ上高くなるため、ROA(ROEと同水準が望ましい)を確認したり、自己資本比率(40%以上が望ましい)を確認したりすると良いでしょう。【株式投資】会社の経営分析!ハイリスクなレバレッジ経営を見極めよう!

高配当株をスクリーニングする

さて探したい高配当株を定義できました。この定義に従って有望銘柄を探していきましょう。

僕はSBI証券のスクリーニングページを使ってスクリーニングしています。

いずれの証券会社のサイトでも『スクリーニング』というページがあるはずなので、確認してみてください。

スクリーニングに用いる指標は『配当利回り』、『ROE』、『売上営業利益率』のみです。配当利回りは次期予想値を用います。

- 配当利回り:3~6%

- ROE ≧ 7%

- 売上営業利益率 ≧ 7%

もし出てくる銘柄の数が少なければ、ROEや売上高営業利益率の指標は削除しても構いません。

今回は配当利回り3~6%、ROE ≧ 7%、売上高営業利益率 ≧ 7%で絞り込み、46件の銘柄を獲得しました。

収益性と財務を分析する

さて配当利回りで絞り込んだリストを獲得しました。

ここからは個別に銘柄を確認し、その収益性や財務について確認していきます。

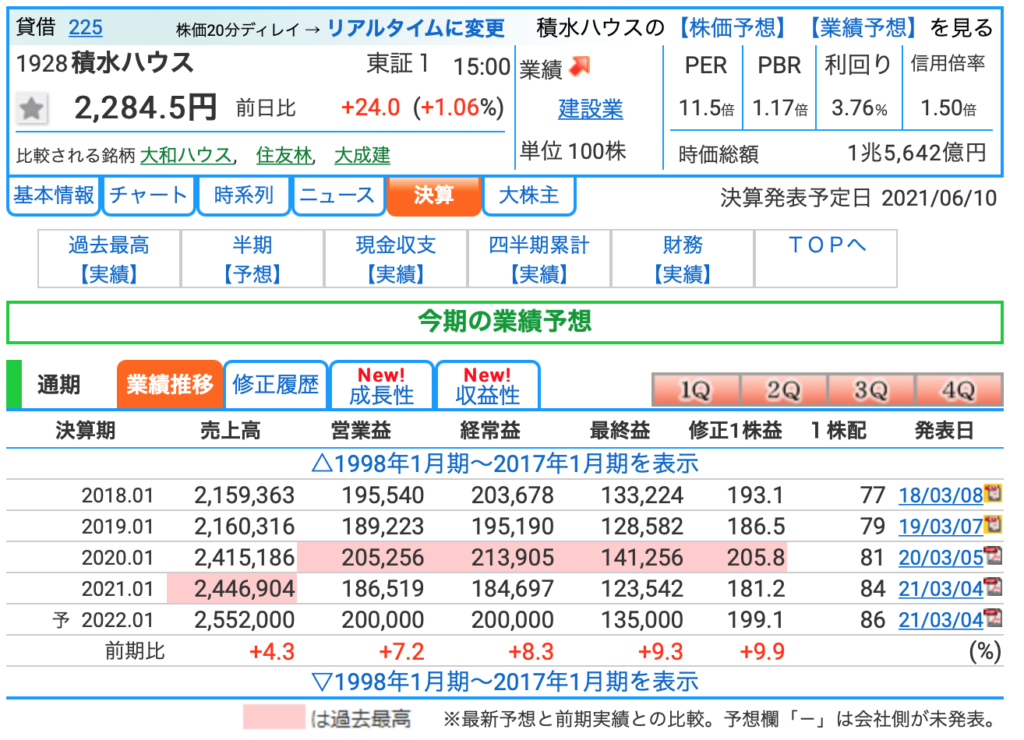

ここでは一例として、リストから配当利回りが3.75%の『積水ハウス(1928)』を選択し、分析の進め方をご紹介します。

収益性や財務の分析には『かぶたん』というサイトを使っています。銘柄分析に必要な指標が幅広く網羅されているため使いやすいサイトです。

かぶたんの積水ハウスのページにおいて、『決算』→『収益性』と進むと過去の収益性と次期の予想値について確認できます。

引用元:Kabutanホームページ(積水ハウス)

スクリーニング条件で設定した通り、2021年の売上高営業利益率とROEは7%を上回っていることが確認できます。

2022年も収益性の指標は高い水準が維持されていることも確認できます。

注目している銘柄について、収益性に問題がないことが確認できました。

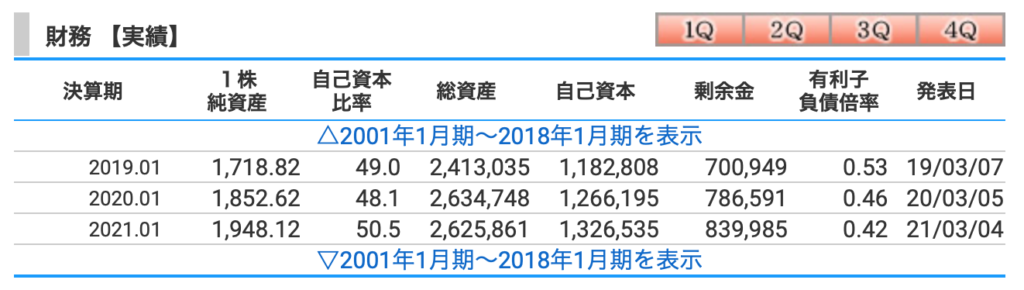

さて財務もかぶたんを使って分析できます。収益性のページを下にスクロールすると、財務の指標が掲載されています。

引用元:Kabutanホームページ(積水ハウス)

2021年1月期の自己資本比率は50%以上です。

利益剰余金が年々積み重なっていることも確認できます。

有利子負債倍率というのは借入金がどれくらいあるかの指標ですが、0.42となっており、借金も少なく健全な財務であることが確認できます。

かぶたんでは直近3年の指標を確認できました。

もしさらに長期間の推移を確認したいという場合は、『IR BANK』がおすすめです。

検索窓から積水ハウスと調べて、積水ハウスのページの『決算』 → 『財務状況』と進むと以下のような情報が確認できます。

引用元:IR BANKホームページ(積水ハウス)

注目している銘柄について、財務に問題がないことが確認できました。

IR BANKの積水ハウスのページでは配当性向についても確認できます。『配当金の推移』ページを参照してみてください。

引用元:IR BANKホームページ(積水ハウス)

配当性向は42.9%ということで適正な水準であることが確認できます。

40%前後という配当性向は株主還元の姿勢が強くでながら、それでいて過剰な配当金支払いでないという最適な水準であると考えています。

注目している銘柄について、配当性向が適切な水準であること確認できました。

どうですか?以上のような方法で高配当株をスクリーニングし、配当性向、収益性、財務状況と合わせて分析することができました。

成長性を分析する

さて成長性についても確認します。

高配当株の多くは成長性が大きくないことが知られています。

これは高配当を支払えるのが、会社が成長を遂げた裏返しであるためです。

小型のグロース株のように年々大きな成長を続けるような企業は少ないですが、とはいえ成長が鈍化している企業に投資するのは避けたいところ。

成長性の分析では、大きな成長鈍化や売上の大きな減少がないかを確認しておきます。

成長性の分析は、かぶたんの積水ハウスのページにおいて、『決算』→『業績』と進むと確認できます。

引用元:Kabutanホームページ(積水ハウス

売上高、営業利益などの利益が安定していることが確認でき、2022年1月期の見通しも、これまでと同様の水準を維持していることが分かります。大きな成長鈍化はなさそうです。

注目している銘柄について、成長性が大きく鈍化していないことが確認できました。

現在の経済状況を踏まえる

次は経済状況を踏まえた分析をしてみましょう。

業績や株価は経済の状況に大きく左右されるため、注目する銘柄が経済状況的に追い風なのか、向かい風なのかを確認しておきます。

積水ハウスはプレハブ住宅の最大手のメーカーです。賃貸やマンションなどにも力を入れています。

すっかりコロナ禍での生活が浸透し、経済は余談を許さない状況が進んでいます。その中で外出自粛やステイホームなど、自宅で過ごす時間が増えています。つまり家での時間の価値が高まっている状況です。

このような住宅時間の増加は、積水ハウスの事業にとって追い風となると考えられます。

ニュースでも、SMBC日興証券が積水ハウスの目標株価を2,200円から2,400円に引き上げるなど、強気の姿勢であることが伺えます。

現在の経済の状況下で、注目している銘柄の事業が追い風となっていることが確認できました。

チャート形状を確認する

これまでにみた指標が良い銘柄を見つけても、チャート形状が崩れていたら投資対象から外れてしまいます。

テクニカル分析をして投資する投資家も多く、テクニカル投資家の意向が反映されることもあるので、チャート形状に問題がないことを確認しておきます。

チャートの確認にはTraiding Viewを使っています。冒頭に日産のチャートを示しましたが、これもTraiding Viewから引用しています。

日足チャートを確認すると、2月から3月に大きく株価が下がり、その後底打ちと上昇に転じているように見えます。

こちらは週足のチャートで、より長期間の確認です。

1年前はコロナショックで大きく株価が下がっていることが確認でき、その後現在の水準まで30%以上株価が上がっていることが確認できました。

現在のPERは11倍程度なので、過度に株価が高いという水準でもありません。

2,400円付近にある抵抗ラインを突破できるかどうかに注目しても良さそうです。【株式投資】買い時と売り時を考える:銘柄のバリュエーションを分析!

注目している銘柄の株価が、大きな下落局面にないことや極端な高値にないことが確認できました。

高配当株の選定にあたり参考にした本

高配当株を選ぶために参考にした本をご紹介します。

高配当株を選ぶためには、配当金の支払いに関する財務の見方などを勉強しておくと良いです。各種指標や財務の見方について勉強になった本を厳選してご紹介します。

投資本は以下の記事にもまとめています。興味のあるジャンルをご覧ください。

【初心者】投資を始めた頃の自分にオススメする!分かりやすい本7選

決算書を勉強したい人にオススメ|株式投資の企業分析に役立つ本7選

ファンダメンタル投資の教科書

決算短信の読み方、財務諸表の読み方など、銘柄選定の基礎がイラスト豊富にわかりやすく解説されています。配当利回りが上昇しているのに、株価が下落し続ける理由って何?という話題も実際のチャートを示しながら具体的に理解することができます。

実際の四季報のデータやチャートの図がふんだんに盛り込まれており、初心者でもわかりやすく読める『個人投資家の教科書』として役立つ一冊です。

配当株が好きな投資家も、成長株が好きな投資家も勉強になる内容で構成されています。

だから内容をマスターすれば、業績をしっかりと分析できる投資家になれますよ!

PERって何?というひとのための投資指標の教科書

こちらも投資初心者にとってバイブルとなるであろう一冊です。

投資をやっていると出てくる『PER』や『EPS』、『ROE』といった指標などをわかりやすく解説されています。

この投資指標の名前は聞いたことあるけど、実際に何を示しているのかわからない、そんな人はとっても勉強になります!

具体的な財務諸表と合わせて解説がなされているので、複雑な指標も理解しやすいです。

指標の意味を理解すれば、銘柄のスクリーニングの確度がグンとあがりますよ!

株価チャートの鬼100則

テクニカル分析の教科書として役に立った本で、45年間市場に向かい続けた著者の経験に基づいた分析手法を、この本一冊で学ぶことができます。

せっかく良い銘柄を見つけたのに、チャート形状が悪いせいで想定とは違う値動きをしたらガッカリしますよね。

本当は銘柄選択に間違いはなかったのに、短期的には全く逆の値動きをしてしまう場合がありますよね。これはテクニカル的な理由が絡んでおり、短期的には売りが強かったりするためです。

実際の銘柄のチャートに基づいて全100パターンのチャートを学べます。チャートの裏にある思惑や将来の株価推移予測について、初心者でもスラスラと理解することができます。

テクニカルの知識を身につければ、最適なタイミングで銘柄を購入できる可能性が上がりますよ!

Kindle版で読むのがオススメ

Kindle版なら、単行本よりも安く購入できるのでオススメ!

しかも最初の一冊はなんと無料!

もちろん今回紹介した3冊もKindle版で販売されています。

無料で読みたい人は是非チェックしてみてください!

値段以外にもメリットが沢山あるので、詳しく知りたい方はまとめ記事をご覧ください:Kindle便利|紙本好きだった僕が電子書籍で読書する理由を解説

さいごに

今回は僕が実践している高配当株株の選び方についてご紹介しました。自分に合った方法を身につけて、配当金という不労所得をもたらすお宝銘柄を探し出したいものです!

高配当株ではリスクを抑えながら、安定した不労所得をもたらしてくれると考えがちですが、日産の事例で見たように、減配や無配に転落すると大変なことになります。思わぬ損失を被らないように、自分なりの『高配当株の定義』をしっかりと定めて、丁寧に取引する必要がありますね。

配当金通知は配当株投資家冥利に尽きます。いつ受け取っても配当金は嬉しいものです。【ネオモバ】配当金が大量到着:1株投資のインカムゲインで資産形成

大量の配当金通知を受け取りたい人は、1株から株を購入できる『SBIネオモバイル証券』を活用して、多くの高配当銘柄を保有するのも良いでしょう。

あまりにも沢山の通知が届くので、家族にびっくりされないように、もしくは怒られないように気をつけてくださいね!笑

以上、本記事が何か参考になれば幸いです。