投資未経験だった奥さんが、最近投資を開始しました!

投資を始めるにあたって、『一体いくらのお金を投資に回せば良いのか?』と考えたことはありませんか?また『小銭を投資に回しても成果につながらない』なんて言われてことはありませんか?

この記事では、『株式投資で資産形成』をしている僕が『投資はいくらから始めるべきか?』の疑問について、奥さんの質問に答えたように解説します。

結論はシンプルで『自分が投資に回しても良いお金なら幾らでも大丈夫』ということになります。この『投資に回しても良い』の意味について詳しく解説していきます。

コンテンツ一覧

投資はいくらから始めるべきか?

ここではいう投資は『株式投資』や『投資信託』のことを指しています。では、投資はいくらから始めるべきでしょうか?月に1000円?5000円?それとも10万円でしょうか?

たくさん投資できれば、できただけ良いですが、その額は人によりますよね?『お金をたくさん投資すれば投資しただけ多く儲けられる』という意見もありますが、これは正しくはありません。

『投資は余裕資金でやる』が鉄則です。自分が投資に回しても良いという額で始めるべきです。これについてもう少し詳しくみていきましょう。

いくら投資しようが、損益は同じ

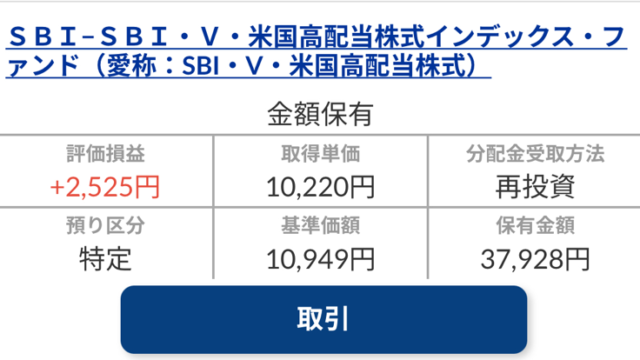

いくら投資しようが、『何%損した得した』の割合で見れば同じなんです!資金した金額で『損した得した』の金額は変わりますが、『損するのか得するのか』を決めるのは『金融商品の運用方法』次第です。

株式投資では、その価値が簡単に10%や20%の変動してしまいます。例えば1000円投資していた人の株価が10%上昇すれば、100円の利益がでます。逆に10万円投資していた人が同様に株価上昇すれば、1万円の利益がでます。

10万円投資していた人の方がたくさんの利益を得られるわけですが、割合で見るとどちらも10%の利益を得たに過ぎません。

逆に株式の評価額が10%下がってしまう場合はどうでしょう。1000円投資していた人は100円の損失、10万円投資していた人は1万円の損失となってしまいます。つまり、多く投資していた人の方が多く損失を被るわけです。

それではここから得られる結論は何でしょうか?次の章で結論を解説します。

自分のリスク許容度を知る

資金を投入する上で最も重要なことは、金融資産の目減りをどのくらい許容できるかということです。先ほど述べた例で『10万円を投資した場合に1万円を損する場合』その損失をみてどう思うでしょうか?もし1万円の損失が怖いと感じる場合、リスク許容度は10万円以下です。

株式投資や投資信託では、評価額の上げ下げに一喜一憂することなく、淡々と投資を続けることが大事です。損失が出てしまい売払ってしまうのが『損切り』ですが、恐怖に怯えて損切りばかりしていては資産を減らしてしまうばかりです。

そのためにも自分が許容できる恐怖の範囲を知ることが重要です。投資資金は余裕資金でやるということは、自分がいくらまでの損失なら耐えられるかということにつながります。

一度に投資しないことが大事

資金をいくら投入するかを考える際に重要なのは、毎月継続して投資に入金できることです。株価は上げ下げを繰り返すもの。自分の投資のタイミングが最適かどうかは神様しか知りません。

資金をいくら投入するかを考える際に重要なのは、毎月継続して投資に入金できることです。株価は上げ下げを繰り返すもの。自分の投資のタイミングが最適かどうかは神様しか知りません。

株価の上がり下がりを予測する手法はたくさんあります。それぞれの投資家の好みでこれら手法を使い分け、できるだけ投資の成功確率を上げています。しかしそれら予測に絶対はありません。つまり株価の上げ下げを予測することなど不可能に近いです。株価が上がると思って買った場合でも、株価が大きく下がることは往々にしてあります。

このような高値掴みのリスクを回避する手法として、分散投資が挙げられます。月に5000円など一定額を淡々と投資に回す方法です。僕も実践している投資法です。このような投資法では、初月に高値をつかんでしまっても、翌月に安値で買うことができれば、平均取得単価を下げることができます。

このような分散投資ができる投資方法に『つみたてNISA』があります。つみたてNISAは税制面でも優遇されているので、投資初心者が初めに取り組むと良い投資です。

さいごに

以上、投資はいくらから始めるべきかという話題について解説しました。本記事の結論をまとめると、自分が毎月安定して拠出できる額で、かつ金融資産の評価額の変動にも動じない額を自分のリスク許容度として、投資額を決定していくのが良いということになります。

一度にたくさんの資金を投入し、その資産が毀損してしまっては、生活資金が不足して資産の目減りの恐怖に怯える毎日が待っています。逆に余裕資金で投資をしておけば、このような恐怖は一切なくなります。

米国株価指数の一つS&P500の投資信託に投資をしていましたが、コロナショックで大きく資産価値は目減りしました。しかし継続して投資を続けた結果、資産はプラスに転じ増加を続けています。

以上何か参考になれば幸いです!